目次

資産運用で人気のヘッジファンドと投資信託

資産運用によって、安定的に長期間利益を出し続けることは決して簡単ではありません。

いままで投資経験のなかった初心者が、安易に株や不動産に手を出すと思わぬ大損をしてしまうリスクもあります。

働き方やお金に関する価値観の変化によって、資産運用はますます一般的になっていますが、その中でもおすすめの投資先が「ファンド」です。

「ファンド」とは、たくさんの投資家から資産を預かり、その資産をまとめて運用し、得られた利益を投資家(出資者)にリターンする仕組みのことです。

ファンドには様々な種類があり、

- 証券会社などで取引できる「一般的な投資信託」

- 株と同じように売買できる「ETF(上場投資信託)」

- 自社で運用〜販売までを行っている「独立系投資信託」

- 富裕層などを対象に資金を募り、プロが運用する「ヘッジファンド」

などに分類することができます。

様々あるファンドの中でも、おすすめは「③独立系投資信託」と「④ヘッジファンド」です。

その中でも今回は、注目度の高いヘッジファンド「BMキャピタル」と人気の独立系投資信託「ひふみ投信」について考察していきたいと思います。

人気・注目の2つのファンドについて、評価されている共通点やその違いについて掘り下げて解説していきます。

BMキャピタルとは

| 名称 | ビーエムキャピタル合同会社 |

| 英名 | BM CAPITAL LLC |

| 所在地 | 〒106-0032 東京都港区六本木7-18-1 |

| 事業目的 | (1)金融商品取引法に基づく有価証券及びデリバティブ取引 (2)各種事業への投資 (3)有価証券の自己募集 (4)経営コンサルティング業務 (5)前各号に附帯する一切の業務 |

参考:BMキャピタルHPより

BMキャピタル(BM CAPITAL)は、国内の株式を対象に投資・運用しているヘッジファンドです。

BMキャピタルは、日本の株式市場で運用する、日本のヘッジファンドのため、為替リスクなどもなく、また安心してコミュニケーションが取れる(時差や言語を気にする必要のない)点などが人気のポイントになっています。

※外資系のファンドなどは、リスクの高い運用をしていたり、そもそも日本語でのやりとりが難しいなどの不安要素があります。

ひふみ投信とは

| 会社名 | レオス・キャピタルワークス株式会社 |

| 英名 | Rheos Capital Works Inc. |

| 所在地 | 〒100-6227 東京都千代田区丸の内1-11-1 パシフィックセンチュリープレイス(PCP)丸の内27F |

| 事業目的 | (1)投資運用業 (2)投資助言・代理業 (3)第二種金融商品取引業 |

| 取扱商品 | ひふみ投信/ひふみプラス/ひふみ年金/ひふみワールド/ひふみワールド+ |

参考:会社概要 | 企業情報 | レオス・キャピタルワークス株式会社より

ひふみ投信は、レオス・キャピタルワークス株式会社(以下、レオス社)が運用・販売をしている投資信託の1つです。

レオス社は、ひふみ投信を中心に、ひふみプラス・ひふみ年金・ひふみワールド・ひふみワールド+などいくつかのバリエーションさせた商品を運用・販売しています。

一部、証券会社を通じて、一般的な投資信託と同様に取引できるものもありますが、基本となる「ひふみ投信」を中心に、自社での取引を主としています。

※本記事では、基本となる「ひふみ投信」に絞ってBMキャピタルと比較していきます。

BMキャピタルとひふみ投信の3つの共通点

BMキャピタルとひふみ投信は、資産運用・資産形成を目的とした投資先として人気がありますが、そこには高い評価を得ている3つの共通点があります。

それが

- 長期目線

- 国内投資

- プロの運用

の3点です。

資産形成を成功させるには、リスクを抑えた安定的な運用を長期間継続することが重要です。

資産形成をするには、リスクを抑えた安定的な運用を心がける必要がありますが、安定的な運用をすると必然的に1年あたりの利回りは小さくなってしまいます。

リスクとリターンは「トレードオフ」です。

利回りの高い運用には、相応のリスクが伴います。また投資に絶対はありません。

年20%を超えるような不自然に高い利回りをうたうような投資には怪しい点も多くあります。不用意に手を出さないように注意しましょう。

BMキャピタルもひふみ投信も長期目線での運用を方針に掲げており、資産形成に適しています。

どんな投資先でも、投資家が長い目線で投資すれば問題ないと考える人もいるかもしれませんがそうではありません。

運用の目線や方針が長期的でないものの場合、長い目での勝算がないものや、そもそも長い期間運用する気がない可能性もあります。

今後2,3年で来るであろう短期的なチャンスに賭けている投資も少なくありません。

資産形成を目的としている場合、そもそも長期運用を意識している投資先なのかを確認するようにしましょう。

次に、BMキャピタルもひふみ投信も、基本的な投資対象は「国内株式」です。

国内の株式であれば、為替リスクもないため、海外の投資と比較してリスクを抑えた運用をすることができます。

また、国内株式への投資は、情報収集や財務分析がしやすく、堅実な運用に適している傾向があり、安定的に運用をする方針ともマッチしています。

3つ目のポイントは、BMキャピタルもひふみ投信もどちらも「投資のプロ」に資産運用をお願いしている点にあります。

ファンドは、投資家から集めた資金をひとまとめにして運用するため、その運用を担う人物の実力が成否を分けると言っても過言ではありません。

ひふみ投信のCIO(最高投資責任者)は、業界でも名を馳せている藤野英人氏です。藤野氏は国内外の名だたる金融機関を経て同社を設立したまさに、日本の投資業界の第一人者と言って良い人物です。

一方のBMキャピタルのファンドマネージャは、顔出しはされていませんが、東京大学出身で、学士時代から投資経験があり、外資系投資銀行を経て同社を設立した、こちらも投資の一線を走るプロフェッショナルです。

いずれにしても、長期の投資経験があり、金融業界で長く生き残ってきた=成功してきた投資のプロと呼べるでしょう。

そういった人物(が率いるファンド)に資産を預けて運用を依頼できるのも、この2社が優れているポイントでしょう。

- どちらも長期投資目線のため、資産形成に適している

- 国内株式を主な投資対象としており、リスクを抑えた安定的な運用が期待できる

- 投資のプロに任せることができるため、高いパフォーマンスに期待

BMキャピタルとひふみ投信の違い

BMキャピタルとひふみ投信は、資産運用・資産形成において重要なポイントを共に押さえており、投資先として十分に魅力的ですが、もちろんそれぞれに特徴もあり、相違点もあります。

ここから先は、BMキャピタルとひふみ投信について

- 投資先の選定基準

- 出資の条件(最低金額)

- パフォーマンス

の3点で比較していきます。

資産価値の高い会社に投資するBM↔︎成長企業に投資するひふみ

BMキャピタルは「資産を減らさないこと」を最重要視しており、値崩れするリスクが小さく堅実に運用できる「資産価値の高い会社に投資する」としています。

会社の価値(Value)に注目する投資方法を「バリュー投資」と言います

様々な角度からの情報収集や、徹底的な財務分析によって、ほとんど値下がりするリスクのない割安株を選定し、その中から収益性の高い投資先を検討することで、リスクを最小限に抑えて、堅実に運用成果を積み上げる戦略です。

一方のひふみ投信は「成長企業に投資する」というコンセプトの元、大型株/小型株や成長株/割安株といった概念にしばられることなく、多様な価値観で投資先を選んでいます(その内容は、ひふみの商品によっても異なります)。

長期保有する銘柄もあれば、短期で売買する銘柄もあるようです。

運用全体のコンセプトは、どちらも「長期での資産形成」としていますが、BMキャピタルが投資先の企業(株式)も長期目線であるのに対し、ひふみ投信の投資内容には多様性があります。

出資に条件があるBM↔︎誰でも簡単なひふみ

BMキャピタルもひふみ投信も、自社募集をしており個人が投資できるものですが、その最低出資金額には大きな開きがあります。

ひふみ投信は、誰でも簡単に口座開設〜投資をすることができ、Webからの申込で最短5分で運用をスタートすることができます。

また、最低1,000円からスタートすることもできるため、資金のあまりない人や、興味本位で始めてみるのにも適しています。

一方のBMキャピタルは、自社募集の過程で、ファンドのメンバー・スタッフとの面談が必要であり、一部審査を要する場合もあるようです。

現在(2021年1月22日執筆時点)は、ご時世柄オンラインでの面談も行っているようですが、原則対面での顔合わせを必要としています。

また、最低出資金額も「1,000万円」に設定されており、誰でも容易に手が出せるものではありません。

ヘッジファンドは元々限られた投資家や資産家から資金を調達し運用してきた経緯があり、その存在はクチコミや紹介によって広まる程度でした。

現在でも、ファンド側が投資家を確認するという性質上、何千、何万人といった投資家を相手にすることができないため、必然的に投資家1人当たりから調達する資金を増やす必要があります。

マーケットに連動しないBM↔︎市場に影響を受けるひふみ

最後に、BMとひふみのこれまでのパフォーマンスを比較していきましょう。

この2社は、投資家からの高い評価を受けていることからもわかるように、どちらも非常に高いパフォーマンスを記録しています(どちらもここ4~5年で約2倍)が、ここではその「性質」についても比較していきたいと思います。

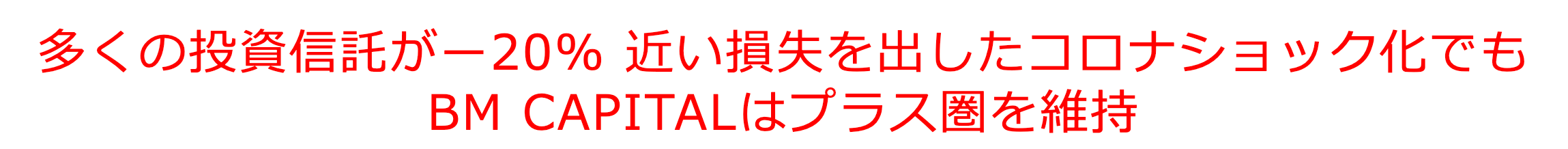

BMキャピタルは、単にパフォーマンスが高いというだけでなく、「過去にマイナスになった年が無い」という点にも注目できます。

また、2020年1~3月のコロナショック時においても、市場が大暴落する中、プラス圏を維持していた点にも注目です。

参考:BMキャピタルHPより

これは、単にパフォーマンスが高いというだけでなく、市場が下がっている局面においても、その影響を最低限にプラスの成果が期待できる「マーケットの影響を受けにくい」というBMキャピタルの運用の性質を表しています。

一方のひふみ投信は、高いパフォーマンスを出している一方で、ある程度市場の影響を受けます(2020年2月はTOPIX-10%に対し、ひふみ投信も-10%)。

これだけ見るとマイナスイメージなようでもありますが、一方で、市場が成長状態にある(株価が上がり基調の)場合は、それを上回る大きなリターンが期待できます。

- 景気に左右されずに安定的な運用をするのであれば、BMキャピタル

- ある程度の景気に左右されつつもマーケット以上のリターンを狙いたい、あるいは景気の回復、市場の成長が期待できると考えているなら、ひふみ投信

と分けられるでしょう。

まとめ – BMとひふみはどんな人におすすめか –

ここまで見てきたBMキャピタルとひふみ投信の比較をまとめると以下のようになります。

| BMキャピタル | ひふみ投信 | |

| コンセプト | 安定した資産形成(長期目線、国内株式、プロの運用) | |

| 投資先 | 長期投資に適した資産価値の高い割安株 | 多種多様 |

| 条件 | 面談必須 | Webで5分 |

| 最低金額 | 1,000万円 | 1,000円 |

| パフォーマンス | マーケット非連動 →暴落・荒れ相場に強い |

マーケット連動 →成長市場に強い |

これらのポイントを整理すると、BMキャピタルとひふみ投信はそれぞれ以下のような人に適しています。

- 長期に渡って安定的な資産形成がしたい

- マーケットに関係なく、絶対的に堅実なリターンが欲しい

- 株式市場は長期にわたって見ると不透明だと考えている

- 運用資金に余裕のある

- コツコツ長く運用を続けたい

- 人(マーケット)に勝てるリターンが欲しい

- 株式市場は将来成長すると信じている

- 少額から運用をスタートしてみたい

- まずは投資の経験が欲しい

ひふみ投信は、少額からスタートできますし、Webで簡単に申し込みができるので、少しでも興味のある人は、まずは実際にはじめてみることをおすすめします。

一方のBMキャピタルは、投資のハードルこそありますが、直接問い合わせをしてさらなる情報収集をしなければ見えてこない部分も少なくありません。

実際に投資・出資するのかは改めて検討するにせよ、まずは資料請求し、面談で深く話をきいてみることをおすすめします。

BMキャピタル

BMキャピタル  ひふみ投信

ひふみ投信  セゾン投信

セゾン投信