目次

BMキャピタルとは

今回は、ネット上でも何かと話題のファンドBMキャピタル(BM CAPITAL)についてよくテーマに挙がる「BMキャピタルの今後、将来性」について考えていきたいと思います。

高いパフォーマンスを発揮していると評判のBMキャピタルですが、今投資を検討している人にとって重要なのは、過去ではなく未来の話です。

BMキャピタルの投資戦略やこれまでの運用成績から、今後も高いリターンが期待できるのかを検証してみましょう。

ファンド概要

| 名称 | ビーエムキャピタル合同会社 |

| 英名 | BM CAPITAL LLC |

| 所在地 | 〒106-0032 東京都港区六本木7-18-1 |

| 事業目的 | (1)金融商品取引法に基づく有価証券及びデリバティブ取引 (2)各種事業への投資 (3)有価証券の自己募集 (4)経営コンサルティング業務 (5)前各号に附帯する一切の業務 |

参考:BMキャピタルHPより

BMキャピタルの運用について

BMキャピタル(BM CAPITAL)今後について考えるために、まずはどんなファンドなのかを詳しく掘り下げていきたいと思います。

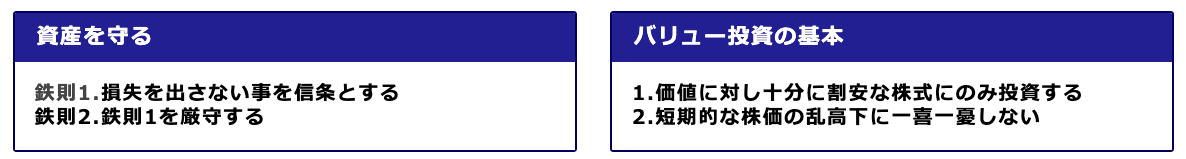

BMキャピタルは「バリュー投資」を基本に、「資産を守る。損失を出さない(減らさない)」という哲学を持って運用しています。

参考:BMキャピタルHPより

- 具体的にどんな運用をしているのか

- どんな特徴(強み/弱み)があるのか

- どのようなパフォーマンスを残してきたのか

を順を追って確認していきましょう。

投資戦略・運用哲学

BMキャピタル(BM CAPITAL)の運用哲学・基本方針は「資産を守る。損失を出さない(減らさない)」となっています。

この基本方針を達成するための戦略として「バリュー投資」を軸に運用しています。

バリュー投資とは、会社のバリュー(= value:資産価値)を重視し、価値に対して価格(=株価)が割安な会社に投資するものです。

いわゆる「割安株」に投資することで、株価が下がる・値崩れするリスクを回避し、損をしにくいという特徴があります。

会社の資産価値の評価の方法には様々あります。

より厳しく会社の価値を見積もっている場合、更に値崩れするリスクが低くなり、より安定した運用ができる一方で、投資先となる候補の会社が見つけにくいといったリスクも併せ持つことになります。

BMキャピタルがどのような方法・評価基準で資産価値を見積もっているかによって、どの程度リスク回避をしているのかを確認することができます。

また、BMキャピタルの投資先(運用市場)は、日本株のみのようです。

最近は海外に投資したいという意欲がある人も多いようですが、意味もなく海外に投資をすると為替リスクを負うだけでなく、情報面での遅れなども気になります。

やはり、日本人が日本のマーケットで勝負するのが、最も有利であり、理にかなっているのです。

ヘッジファンドのようなプロの投資家の場合、現地の生の情報や、投資家ネットワークでなど、様々な角度からの情報をキャッチすることが非常に重要です。

個人投資家のように、ネット記事レベルの情報では圧倒的に足りません。

インターネットやSNSなどが普及したおかげで、世界の情報格差はかなり小さくなりましたが、ビジネスの世界においては、その僅かな格差が致命的になることもあります。

実際、細かな商習慣や国民の雰囲気、現地の空気感を理解できない多くの外国人投資家は、特に日本の中小規模の株式市場に参加できておらず、国内トレーダーの一人勝ち状態にあると言われています。

つまり、BMキャピタルの運用の概要をまとめると以下のようになります。

- 資産を守る、損を出さない

- 資産価値に注目するバリュー投資

- 日本国内の株式にのみ投資しており、為替リスク等を排除

投資の特徴

BMキャピタル(BM CAPITAL)のようにバリュー投資を実践し、割安株に投資・運用しているファンドは、

- 下げ相場に強く、値下がりしにくい

- パフォーマンスが長期で安定する

という、特徴があります。

会社の資産価値が適切に評価され、実際の価値に対して非常に割安になっている銘柄(株式)は、そこから更に値下がりしてしまう可能性が非常に低く、損失に転じるリスクを最小限にすることができます。

また「資産価値」という裏付けがあるため、大きく値動きする可能性も低く、パフォーマンスが安定します。

目減り(損を)しにくく、パフォーマンスが安定するため、長期間かけてコツコツと資産形成をするのに適しているという特徴があります。

過去の実績(パフォーマンス)

「資産を守る、損をしない」という哲学の元、バリュー投資を実践するBMキャピタル(BM CAPITAL)には

- 安定したパフォーマンスが期待できる

- 下げ相場に強く、損をしにくい

という特徴がありましたが、実際にこれまでのパフォーマンス(実績)はどのようになっているのでしょうか。

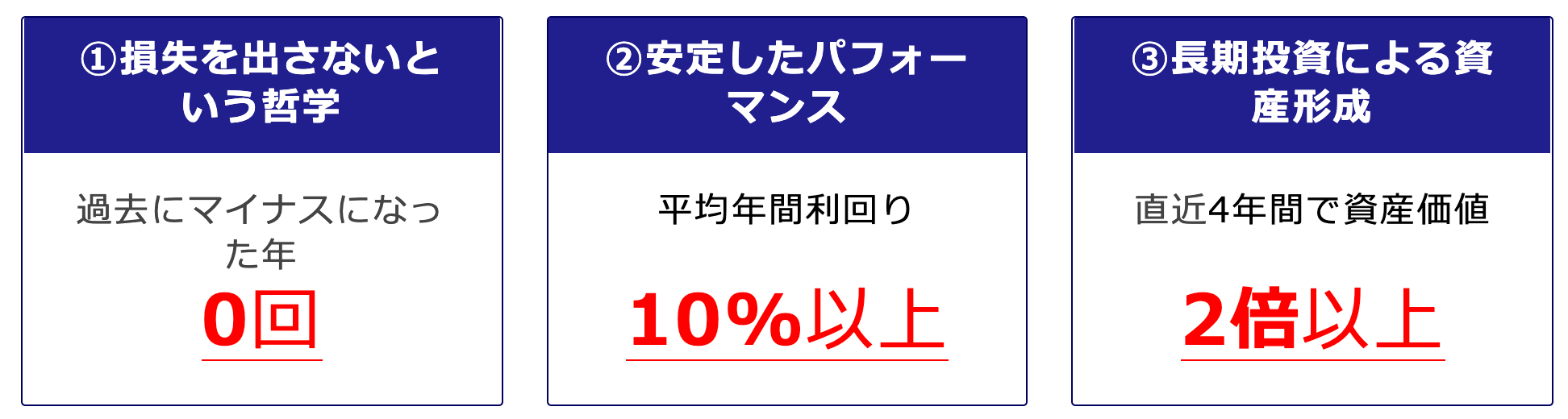

BMキャピタルのHPを見ると、以下のように記載されています。

参考:BMキャピタルHPより

- 年平均10%以上

- 直近4年で資産価値2倍(=年17%程度の利回り)

という高い運用成果はもちろん素晴らしいですが、特に注目するべきは「マイナスになった年が0回」という、驚異的なディフェンス力でしょう。

これは非常に心強い成績です。

最終的なリターンが同じであっても、その過程での上げ下げが激しい場合、投資している側はメンタルが持ちません。

また、運用が安定しているということは、精神的に安心できるだけでなく、「運」に左右されず実力で成果を出していることの表れでもあります。

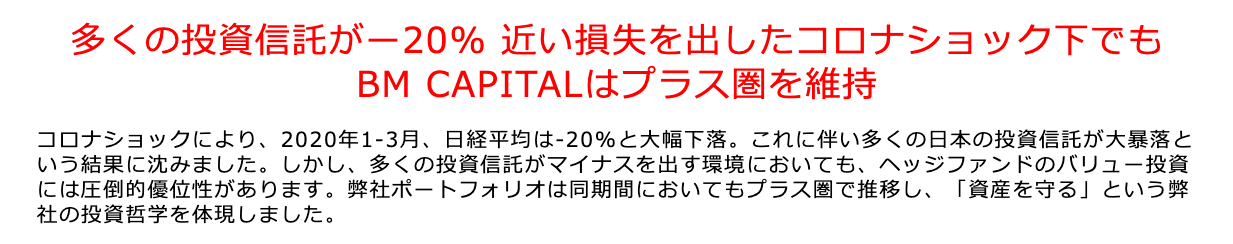

そして「下げ相場に強い」ことの証明として、以下のような実績も掲げられています。

参考:BMキャピタルHPより

株式市場全体が20%以上も暴落していた時期に、プラス圏を維持していたというのは、素晴らしい運用実績です。

きちんとリスクヘッジをして、安定した運用が実践されていることがわかります。

BMキャピタルの将来性について考える

では、BMキャピタル(BM CAPITAL)が、今後もこの高いパフォーマンスを維持できるのか、将来性はあるのかについて考えていきたいと思います。

ポイントは

- 日本株式市場の市場規模

- バリュー株(割安株)の数、有無

の2点です。

まず、日本の株式市場ですが、実は日本の株式時価総額は、トータルで4.3兆ドル(約450兆円)もあり、アメリカに次いで、世界で第2位の市場規模です。(※)

また、上場株式は3,759社もあります。(※)

(※)2021年3月4日現在

BMキャピタルの運用資産総額は正確にはわかりませんが、仮に100億円単位で運用していたとしても、マーケットには大きな余力があることが想定できます。

また、BMキャピタルのように、徹底した企業分析・評価によって割安な会社に投資するファンドの場合、何十社もの会社に分散するのでは無く、5~10社程度に絞って投資するのが一般的です。

バリュー投資の父とも呼ばれる世界的に著名な投資家ウォーレン・バフェット(Warren Edward Buffett)も、「富を築きたいなら集中投資。片手で数えられる程度の優良な投資先を厳選するべき」と言っています。

そもそも、日本の株式市場は世界的に見ても、非常に割安な銘柄が多く残っていると言われています。

PBR(株価純資産倍率)を比較すると、

- 全世界(平均):2.7

- 先進国(平均):2.8

- アメリカ:4.4

- 中国:2.5

- 日本:1.4

と圧倒的に割安なことがわかります。

特に、ここ最近は様々な会社が「自社株買い」を実践するようになってきており、日本の株式が割安であることが顕在化してきています。

ここでは詳しい説明は省略しますが、「自社株買い」は、株式が割安な場合にのみ有効な手段で、会社自身も株価が割安であると認識していることの証になります。

そのことから考えても、BMキャピタルの実践するバリュー投資は、まだまだ魅力的な投資余地が残っており、今後もしばらくは同じような運用・パフォーマンスが続くことが予想されます。

日本の株式が全体的に割安なことに変わりはありませんが、2021年2月中旬に、日経平均株価が3万円台を突破したように、一部の大型株を中心に、割高になっている株価が表れているのも事実です。

このような「大型株」「有名企業」に投資している人の場合、今後何かの拍子に株価が大きく暴落し、損失を被る可能性もあるため注意が必要です。

そうなった際に、バリュー投資によって資産価値に裏付けられた会社に投資しているBMキャピタルは、更に高いパフォーマンスを発揮することが期待できます。

BMキャピタルは今後どうなるのか

ここまで確認してきたBMキャピタル(BM CAPITAL)の特徴をまとめると以下のようになります。

- 資産を守る、損を出さない運用

- 長期間で安定したパフォーマンスが期待

- 損を出した年0回という実績

- 投資市場(国内割安株)には十分な余力がある

そもそもBMキャピタルは「絶対収益」を追求するファンドであり、事業として安定した収益が見込めないような運用の場合、ファンド自体を続けることができません(意味がありません)。

ヘッジファンドは、運用で得た利益(成果)の一部から報酬を受け取るため、結果の得られないような運用たや、中身のない投資をすることはまずあり得ません。

きちんと運用で成果を発揮し、投資家に利益を還元してはじめて、ファンド側にも収益が発生するのです。

そのため、ヘッジファンドはどのような市況・局面であっても、必ず利益が得られるように全力を尽くします。

※「絶対収益」の追求とは、絶対的な収益を追求するというものであり、必ず利益が得られることを保証するという意味ではありません。

これらのポイントからも、BMキャピタルの運用には、まだまだ将来性があり、今後5年、10年とこれまでと同じように高い運用成績(=リターン)が期待できると言ってよいでしょう。

もし、10年後、20年後に、日本の株式市場の情勢が大きく変わり、バリュー投資が難しくなってきた場合、BMキャピタルは時代に即して戦略を変えることになるでしょう。

その際に、新しい戦略に賛同できなかったり、あるいはBMキャピタルが適切な戦略に移行していないと判断できる場合には、投資を終了してしまえば良いのです。

ここまで検証してきたデータ・情報は、BMキャピタルのHPで公開されているものであり、過去の詳細なトラックレコードや具体的な投資先までは言及することができませんでした。

より具体的で詳しい情報を知りたい場合は、ファンドに直接問い合わせて、資料請求をしたり、ファンドのメンバー・スタッフから直接話を聞いてみてください。

ヘッジファンドでの運用を検討しているのであれば、直接目で見て確認する情報収集は非常に重要です。

BMキャピタル(BM CAPITAL)の公式ページにも、問い合わせのフォームがあり、誰でも簡単に連絡が取れるように間口が用意されています。

興味のある人、ぜひ連絡してみることをおすすめします。

BMキャピタル

BMキャピタル  ひふみ投信

ひふみ投信  セゾン投信

セゾン投信